1) Les Directives européennes UCITS (Undertakings for Collective Investments in Transferable Securities)

Depuis 1985, il s’agit de la cinquième version des UCITS, adoptée en juillet 2014 qui concerne cette fois-ci les dépositaires, les politiques de rémunération et les sanctions associées. Cette directive introduit de nouvelles règles sur les entités éligibles à exercer les fonctions de dépositaire OPCVM, leur programme d’activité et les modalités de mise en œuvre des responsabilités. En décembre 2015, la Commission a adopté le Règlement d’application 2016/438 qui vient préciser les modalités de conservation des actifs et leur protection en cas d’insolvabilité des acteurs. Suite aux enseignements de la fraude Madoff, les exigences d’indépendance des conservateurs par rapport aux gérants sont également renforcées, ainsi que la mise en place d’un « passeport dépositaire » européen. La date limite de mise en conformité à l’échelle européenne est fixée en principe à janvier 2018.

Rappelons pour mémoire que la Directive UCITS IV, entrée en vigueur en juillet 2011, préconise des règles homogènes de fonctionnement des fonds, afin de permettre leur commercialisation dans toute l’Union Européenne : publication d’un indicateur synthétique pour les niveaux de risques et de rendement, choix des instruments sous-jacents, division des risques, communication simplifiée par un DICI (Document d’Information Clé pour l’Investisseur).

2) Directive AIFM

L’autre grande directive récente est AIFM sur les gestionnaires de fonds d’investissement alternatifs (FIA) dont l’ambition est de limiter les risques systémiques associés. Parmi les mesures significatives : l’agrément des gérants, la classification des fonds en « ouverts » ou « fermés », la maîtrise des risques, la gestion des conflits d’intérêt, l’encadrement des délégations, la transparence des méthodes de valorisation, les obligations de reportings détaillés vers les superviseurs. Parallèlement, la directive autorise la commercialisation transfrontalière auprès d’investisseurs professionnels. Le règlement du 19 décembre 2012 de la Commission a défini les mesures d’exécution dont le calcul des effets de levier liés aux actifs gérés, ainsi que les modalités de suivi des risques et de la liquidité des fonds.

Les développements en 2016 de cette Directive portent sur l’extension des passeports produits à des pays tiers à l’Union, le calcul des leviers sur les instruments utilisés et la ségrégation des actifs.

3) La directive MIF II

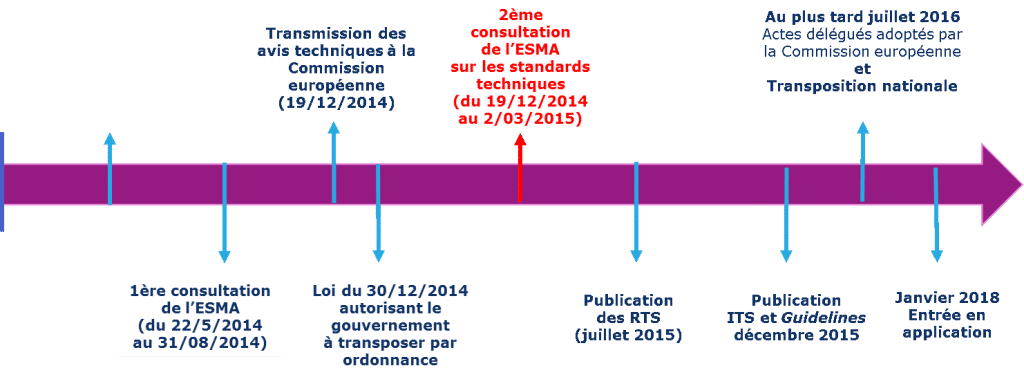

Les mesures d’application de la Directive MIF 2 sur les Marchés d’Instruments Financiers doivent faire l’objet d’une transposition au plus tard en juillet 2017. Un long chemin réglementaire comme le décrit le calendrier ci-dessous :

MIF 2 est une Directive à périmètre large avec 148 pages initiales et 170 données de contexte et définitions préalables. Cinq thématiques sont développées :

- les conditions d’agrément pour les entreprises d’investissement,

- les relations avec les pays tiers,

- le fonctionnement des marchés réglementés,

- les prestataires de services de communication de données,

- enfin, les procédures de surveillance, de contrôle et de coopération entre autorités compétentes.

4) Les évolutions liées au ELTIF

Lors de la dernière journée d’information des RCCI/RCSI organisée par l’AMF en avril dernier, des précisions ont été apportées sur les ELTIF (European Long Term Investment Funds) : le règlement 2015/760 est entré en application en décembre 2015. L’objectif est de créer des véhicules d’investissement à long terme pour les épargnants et les institutionnels, souhaitant des rendements « prévisibles » sur des actifs peu liquides. En effet, 70 % de la collecte devra être investi dans les actifs éligibles suivants :

- des titres de capital ou de créance émis par des entreprises soit non cotées, soit cotées mais avec une capitalisation inférieure à 500 millions d’euros,

- des parts de fonds EuSEF, EuVECA ou d’autres ELTIF,

- des actifs physiques comme des infrastructures,

- des prêts aux entreprises éligibles.

5) La 4e directive 2015/849/UE de lutte contre le blanchiment (LCB/FT)

Cette directive, qui concerne toute la sphère financière, doit donner lieu à une transposition avant juin 2017 et le règlement correspondant entrera en vigueur à cette date.

Dans les nouveautés, nous aurons :

- des dispositions supplémentaires pour les « personnes politiquement exposées » (PPE),

- l’identification systématique des « bénéficiaires effectifs » en tant que personne physique,

- la création de registres nationaux, reprenant les informations sur les propriétaires finaux

- de toutes les sociétés.

Des textes parfaitement d’actualité, avec les affaires révélées dans les « Panama papers » …

Conclusion

Les acteurs de l’Asset management font face à un foisonnement de nouveaux textes et obligations, parfois hétérogènes, rendant complexe la lisibilité de cette industrie de l’Asset management ; elle est par ailleurs confrontée à des rendements faibles sur de nombreuses classes d’actifs et à une hostilité fiscale inappropriée dans certains pays. Cependant, nous pouvons souligner l’amélioration de l’accessibilité à toute l’information et aux guides de Place pour les mises en œuvre techniques. Citons les sites de référence : AMF, AFG, ESMA, EFAMA et encore la CSSF pour les entités déployées au Luxembourg.

D’où la nécessité de mettre en œuvre des plans d’actions adaptés :

- synthétiser la veille réglementaire par rapport aux activités de l’entité, sous la responsabilité des services de conformité ;

- réaliser les analyses d’impacts sur les processus et systèmes internes : stratégie des gérants, formalisation juridique, STP front-middle-back-office, gestion et comptabilité, reportings réglementaires, maîtrise des risques, contrôle interne ;

- définir un plan de transformation avec de nouvelles procédures, en mode projet : système cible, spécifications, nouveaux outils et paramétrage, plan de tests, adhésion des utilisateurs.

Les années à venir seront très chargées.