À la suite des stress tests climatiques 2022, la BCE a noté une grande disparité dans les pratiques des banques ainsi que des lacunes importantes, notamment dans la qualité globale du dispositif, la collecte des données et la prise en compte des données climatiques dans les modèles de PD et LGD. Elle a toutefois, recensé les bonnes pratiques de certaines banques qu’elle présente dans son guide. Enfin, elle a clairement exprimé ses attentes afin que des améliorations importantes soient effectuées par les banques dès 2024.

1. Un guide BCE de best practices sur les Stress tests climatiques pour harmoniser les pratiques des banques encore insuffisantes

1.1. Un constat mitigé de la BCE sur le niveau de maitrise des stress tests climatiques par les banques malgré quelques progrès relévés

Le test de résistance climatique 2022 de la BCE a été un exercice unique en termes de nature exploratoire et de caractère d’apprentissage. L’exercice a servi de catalyseur pour que les banques commencent ou continuent de travailler sur tous les aspects des stress tests climatiques. Bien que les banques aient fait quelques progrès dans l’intégration des risques climatiques dans leurs cadres de stress tests et aient fourni des informations complètes et innovantes malgré les challenges actuels, les résultats montrent également que nous sommes au début d’un long voyage. Il existe un niveau élevé d’incohérence entre les pratiques des banques, et plusieurs domaines de stress tests climatiques ont été identifiés où il est nécessaire d’apporter des améliorations.

1.2. Un guide BCE pour favoriser la montée en compétence et le partage de connaissances en matière de stress tests climatiques

Le travail de la BCE se concentre sur ces axes principaux :

- Les caractéristiques des cadres internes de stress tests climatiques des banques.

- La disponibilité des données relatives au risque climatique.

- Les stratégies utilisées par les banques pour surmonter les challenges liés aux données.

- Les techniques utilisées pour modéliser les risques climatiques en ce qui concerne le risque de crédit.

L’objectif de la BCE est de :

- S’adresser à ceux qui s’occupent de l’évaluation des risques climatiques dans le secteur bancaire.

- Fournir aux banques des exemples et des suggestions sur la manière d’améliorer leurs capacités de stress tests climatiques sur la base des bonnes pratiques identifiées lors des stress tests climatiques de la BCE de 2022.

- Soutenir les banques dans leur parcours de transition.

- Faciliter les efforts déployés par les banques pour aligner leurs pratiques sur les attentes prudentielles énoncées dans le guide de la BCE relatif aux risques climatiques et à l’environnement.

- Contribuer au dialogue avec les banques sur la manière d’aborder les risques climatiques.

- Accroître la cohérence des pratiques dans l’ensemble du secteur.

- Offrir un soutien pour permettre aux banques d’intégrer de manière adéquate les risques climatiques et environnementaux dans leurs cadres de stress tests.

- Aider les banques à surmonter les challenges et lacune et à répondre aux attentes de la BCE d’ici la fin de 2024 au plus tard.

- Aider les banques et les superviseurs à se préparer aux futurs exercices des stress tests climatiques.

1.3. La BCE attend des améliorations notables des pratiques de stress climatiques des banques dES 2024.

Afin de continuer à soutenir les banques dans le développement de capacités de gestion des risques climatiques, dans le cadre de l’examen thématique de 2022, chaque banque importante a reçu une lettre de feed-back dédiée exposant toute lacune dans ses pratiques par rapport aux attentes prudentielles, y compris celles liées aux cadres de tests de résistance.

La BCE a fixé des calendriers de mesures correctives propres à chaque banque pour parvenir à un alignement complet sur les attentes d’ici la fin de 2024, en fournissant des détails sur les étapes intermédiaires.

La BCE attend des banques qu’elles continuent de développer leurs cadres stress test climatique et leurs capacités en matière de données et d’analyse et qu’elles aillent au-delà des exemples de bonnes pratiques fournis dans le guide. Cela est nécessaire pour réduire les risques de mauvaise évaluation des décisions de prêt, de mauvaise affectation des ressources et de surévaluation des garanties et pour permettre une quantification adéquate des risques climatiques dans divers résultats et la matérialisation des événements.

Au fil du temps, les risques climatiques et environnementaux doivent être traités comme tout autre risque auquel sont confrontées les banques et pleinement intégrés dans les catégories de risques prudentiels (risques de crédit, de marché et opérationnels, modèle d’entreprise et stratégie) et, plus largement, dans la planification des fonds propres et les plans de redressement.

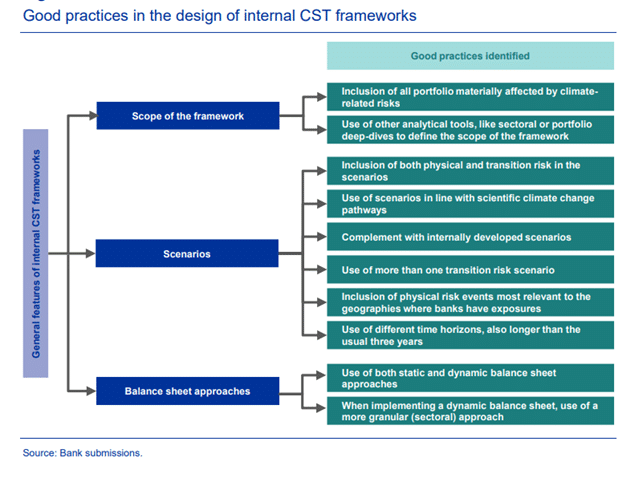

1.4. La BCE a toutefois relevé des bonnes pratiques dans la mise en place du dispositif de stress tests climatiques (CST) au sein d’une banque

2. La collecte des données climatiques reste l’un des principaux défis à relever dans le cadre de l’exercice de stress tests

2.1. Les données climatiques et environnementales sont encore très difficiles à collecter

Les stress tests sur les risques climatiques nécessitent en effet de nouveaux types d’informations plus granulaires et plus spécifiques, et le manque d’harmonisation entre les cadres réglementaires nationaux et l’absence ou l’évolution des normes réglementaires font que la collecte de ces données est un défi majeur. Ce problème est particulièrement critique pour les données sur les émissions de gaz à effet de serre (GES) et les certificats de performance énergétique (DPE).

Même si les banques étaient en mesure de trouver les données demandées pour certaines sociétés non financières (SNF), le déficit de données persistera encore dans les années à venir notamment pour les types de contreparties pour lesquelles il sera toujours difficile de collecter et de constituer un inventaire de données. Il s’agit notamment des ménages, petites et moyennes entreprises (PME), etc.

2.2. Certaines banques ont surmonté partiellement le problème de données par le développement de proxys internes

Quelques banques ont tenté de manière proactive de surmonter la rareté des données liées au climat en développant indépendamment leurs propres indicateurs pour identifier les entreprises clientes très sensibles aux risques liés à la transition climatique. Par conséquent, la qualité des méthodes d’estimation restera un point important à surveiller. Par exemple, dans le cadre des stress tests climatique 2022 de la BCE, la plupart des banques ont largement utilisé des proxys.

2.3. Ainsi, la BCE précise ses attentes relatives à la collecte des données climatiques les plus critiques

Les banques doivent redoubler d’efforts pour collecter des données pertinentes, adapter leurs modèles existants pour inclure les risques climatiques et commencer à élaborer des cadres spécifiques aux risques climatiques. Des efforts supplémentaires de la part des banques et des organismes de réglementation sont nécessaires pour combler ces lacunes en matière de données. Des initiatives telles que la CSRD contribueront à accroître la disponibilité des données nécessaires.

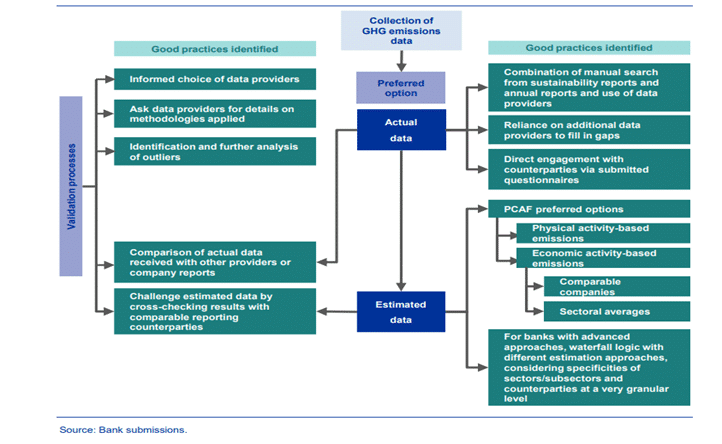

En ce qui concerne les émissions de gaz à effet de serre, les banques doivent :

- Procéder à la récupération de données réelles.

- Encourager les contreparties à divulguer les émissions de GES.

- Élaborer des proxys conformément aux directives du Partnership for Carbon Accounting Financials (PCAF) lorsqu’il est impossible de récupérer des données réelles.

- Développer la capacité de projections long terme.

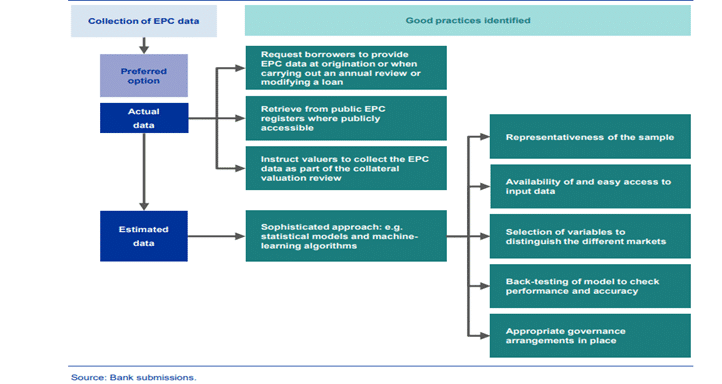

En ce qui concerne les données DPE, les banques doivent :

- Récupérer les données auprès des clients, des registres DPE, des évaluateurs et de tiers externes fiables.

- Élaborer des proxys lorsque de telles données ne sont pas disponibles

- Continuer les efforts de collecte de données réelles et de formalisation de la méthodologie car une grande hétérogénéité dans les résultats des estimations provenant de différentes approches indique la nécessité d’une réflexion plus approfondie et d’efforts supplémentaires pour élaborer des méthodologies complètes et robustes.

- Développer la capacité de projections long terme

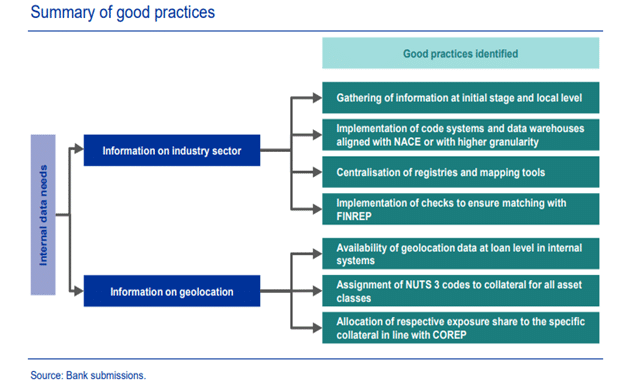

2.4. Toutefois, quelques bonnes pratiques ont été relevées relaTivement aux collectes des données sur les émissions de GES, les DPE (CPE) immobiliers et la segmentation par code nace

2.4.1. Les bonnes pratiques pour determiner les données sur les émissions de GES en ligne avec la methodologie de PCAF

2.4.2. Des bonnes pratiques pour déterminer le DPE (EPC) immobiliers identifiées

2.4.3. Des bonnes pratiques pour la segmentation par code NACE IDENTIFIÉES

La plupart des banques n’ont pas rencontré de problèmes majeurs dans la répartition de l’exposition au risque de crédit et des revenus entre les industries concernées (secteurs de la NACE).

3. La BCE souhaite une intégration des risques climatiques plus complète dans les modèles IRB

3.1. Le constat mitigé de la BCE sur la faible integration des paramètres de risque climatiques dans les modèles de credit

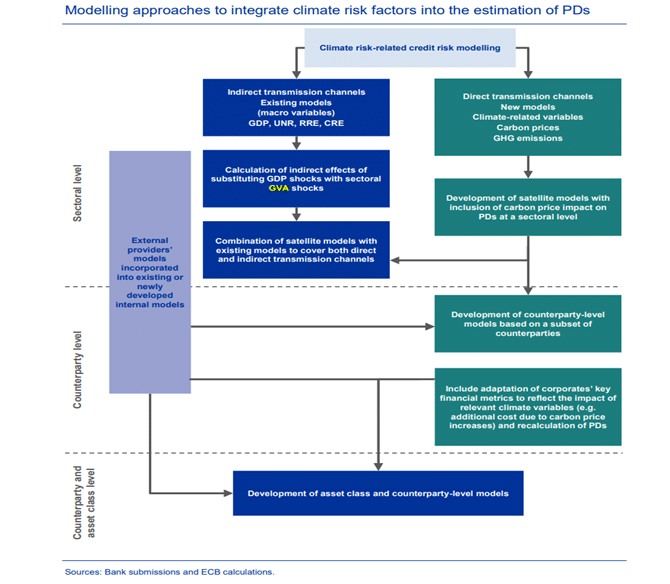

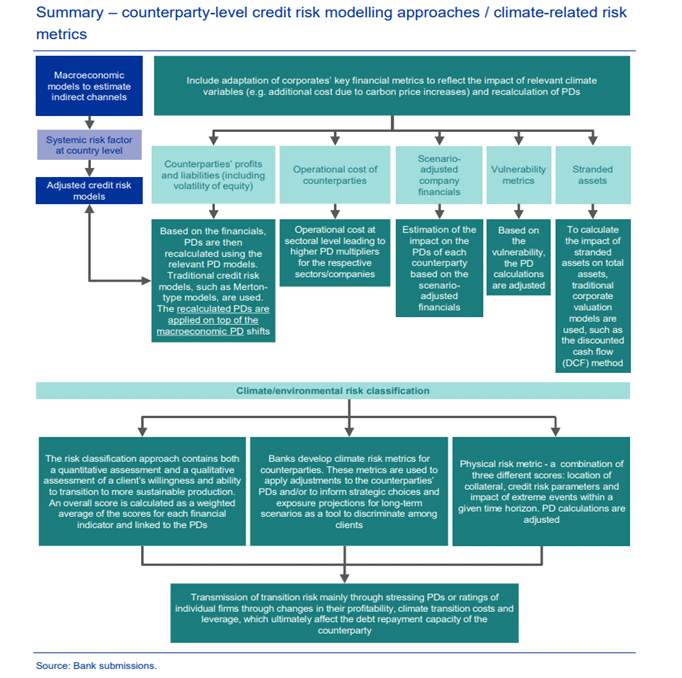

En ce qui concerne l’intégration des risques climatiques dans les approches de modélisation actuelles, la plupart des banques se concentrent uniquement sur le risque de transition et la transmission aux probabilités de défaut.

Pourtant, dans l’ensemble, les approches avancées de modélisation de crédit ont montré une plus grande cohérence avec les chocs spécifiques au scénario utilisés pour le stress test climatique de la BCE 2022 que les approches moins avancées.

Les banques doivent donc étendre la richesse des variables utilisées dans leurs modèles pour tenir compte des multiples canaux de transition des risques climatiques ; Cela sera essentiel pour une évaluation adéquate des risques climatiques.

La plupart des banques n’ont commencé qu’avec l’intégration des prix du carbone et de la valeur ajoutée brute sectorielle. Les banques ont développé des modèles sectoriels visant à intégrer les aspects de risque liés au climat dans les modèles de PD existants, en se concentrant d’abord sur les expositions des entreprises. Pour tenir compte de l’impact hétérogène des risques climatiques, la quantification de l’impact du risque de crédit doit être effectuée au niveau le plus granulaire.

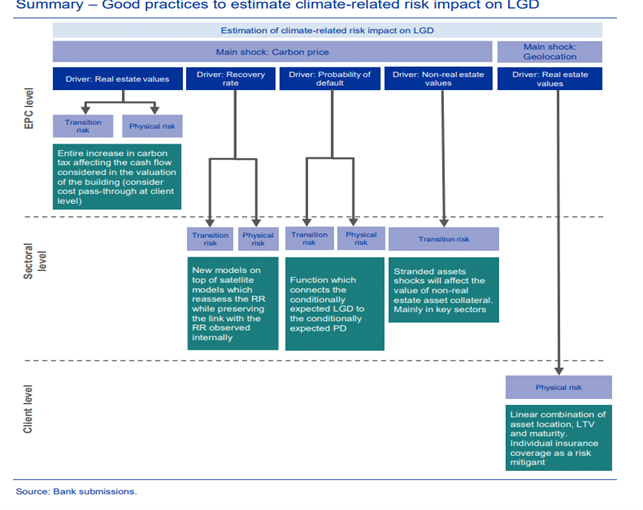

Des efforts supplémentaires sont donc nécessaires en ce qui concerne la transmission des risques de transition aux pertes en cas de défaut (LGD) et l’intégration des risques physiques dans les estimations des paramètres de risque de crédit.

3.2. Toutefois, la BCE a relevé quelques bonnes pratiques d’intégration du risque climatique dans les modèles de PD et de LGD

4. Références

ECB report on good practices for climate stress testing (europa.eu)

5. Abbréviations et gLossaire

CST: Climate Stress tests.

EPC: DPE.

GES : GHG : Gaz à effet de serre.

PD : Probability of Default.

LGD : Loss Given Default.

IRB: Internal Rating Based (Modèles de crédit).

PCAF: Partnership for Carbon Accounting Financials.